Cómo elegir la tecnología adecuada para una fintech

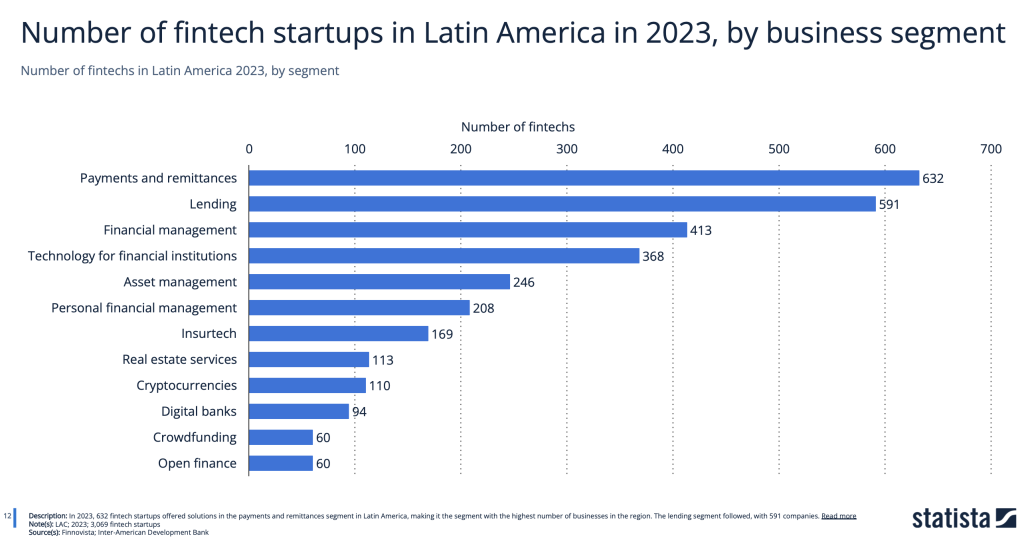

El ecosistema fintech en América Latina ha crecido significativamente en los últimos años, impulsado por la necesidad de soluciones financieras más accesibles y digitales. Según un estudio reciente, el número de fintechs en la región ha aumentado con una tasa de crecimiento anual compuesta del 28% entre 2017 y 2023, alcanzando un total de 3,069 empresas en 2023. Este rápido crecimiento es un testimonio de cómo la tecnología está transformando el sector financiero en la región.

Seleccionar la tecnología adecuada para crear una fintech es un paso crítico que puede determinar su éxito. La elección tecnológica afecta aspectos fundamentales como la escalabilidad, la seguridad y la experiencia del usuario. Además, operar en un entorno regulado y competitivo como el de las fintechs exige que las soluciones tecnológicas cumplan con las normativas locales y garanticen la seguridad de los datos.

En esta entrada de blog, exploraremos los elementos esenciales para elegir la tecnología correcta para tu fintech, desde la escalabilidad y seguridad hasta la integración de APIs y la optimización de costos. En Dazze ya hemos desarrollado fintechs anteriormente y hoy queremos contarte los aspectos básicos que debes tener en cuenta.

Factores Clave a Considerar

1. Seguridad y Cumplimiento

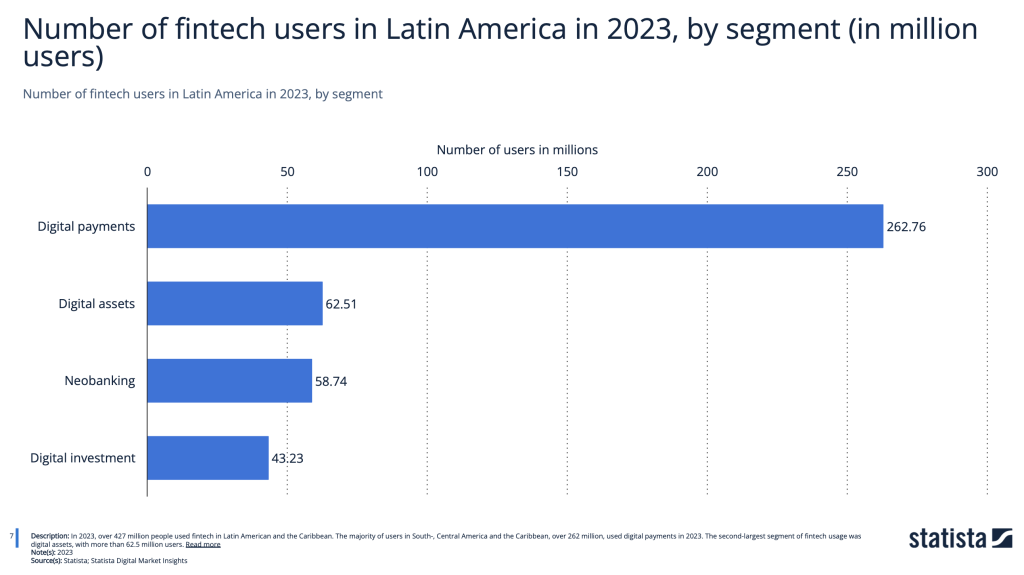

En América Latina, la adopción de servicios fintech ha crecido rápidamente. En 2023, más de 427 millones de personas en la región utilizaron servicios fintech, siendo los pagos digitales el segmento más grande, con más de 262 millones de usuarios. Este crecimiento hace que la seguridad sea una prioridad clave. Las fintechs deben garantizar que la tecnología elegida cumpla con las normativas locales, como la Ley General de Protección de Datos (LGPD) en Brasil o las regulaciones de protección de datos del Banco Central de México, para proteger la información sensible de los usuarios.

2. Escalabilidad

Con más de 3,069 fintechs operando en América Latina, es evidente que las empresas necesitan soluciones tecnológicas que puedan crecer con ellas. Elegir tecnologías que soporten el crecimiento, como arquitecturas en la nube (AWS, Google Cloud), puede facilitar la expansión a nuevos mercados sin comprometer el rendimiento. Esto es particularmente relevante si tu fintech espera crecer en mercados de rápido crecimiento como Brasil, México y Colombia, que juntos representan una gran parte del ecosistema fintech de la región.

3. Integración con APIs

El uso de APIs en fintech permite una mayor interoperabilidad entre servicios financieros y sistemas externos, lo que es fundamental para ofrecer una experiencia completa a los usuarios. En América Latina, la tecnología para instituciones financieras y la gestión de activos están entre los segmentos más importantes, con 368 y 246 fintechs respectivamente, lo que resalta la importancia de elegir tecnologías que puedan integrarse fácilmente con sistemas financieros existentes.

4. Soporte para Mobile y Web

En 2023, la penetración de la banca móvil continuó aumentando en países como México y Brasil, con descargas de apps bancarias que superaron los 17 millones y 75 millones de descargas trimestrales, respectivamente. Esto subraya la necesidad de que las fintechs implementen tecnologías que funcionen sin problemas en entornos móviles y web, para ofrecer servicios accesibles a la mayoría de los usuarios.

5. Costo y Mantenimiento

Al elegir la tecnología para tu fintech, no solo debes considerar los costos iniciales, sino también el mantenimiento a largo plazo. La tecnología debe ser flexible y tener un costo razonable para adaptarse a las demandas cambiantes de la industria financiera, evitando la necesidad de una reestructuración tecnológica costosa en el futuro.

Tecnologías Principales para Fintech

Dependiendo de la naturaleza del producto o servicio que se ofrezca, las fintechs necesitan tecnologías que les permitan cumplir con estándares de seguridad, procesar grandes volúmenes de datos, y ofrecer experiencias de usuario fluidas. A continuación, revisamos algunas de las tecnologías más relevantes para el desarrollo de fintechs:

1. Lenguajes de Programación

- Java: Popular por su estabilidad y seguridad, Java es ampliamente utilizado en fintechs que requieren manejar transacciones de gran volumen y cumplir con normativas estrictas. Su capacidad de soportar sistemas bancarios y financieros lo convierte en una opción confiable.

- Python: Python es ideal para desarrollos rápidos y prototipado, además de ser ampliamente utilizado en análisis de datos y machine learning, lo que lo hace perfecto para fintechs que integran algoritmos predictivos y personalización de servicios.

- Kotlin: Utilizado principalmente para aplicaciones móviles, especialmente en Android, es ideal para fintechs que priorizan una experiencia móvil sólida.

- JavaScript (Node.js y React): Para fintechs que requieren una interacción rápida con los usuarios a través de interfaces dinámicas y ligeras, JavaScript, y en particular Node.js para el backend y React para el frontend, son opciones populares. Estas tecnologías permiten manejar grandes cantidades de datos y actualizaciones en tiempo real.

2. Blockchain

Las tecnologías de blockchain están ganando cada vez más terreno en el sector fintech, especialmente para aumentar la transparencia y seguridad en transacciones. Blockchain permite registrar transacciones de forma segura y descentralizada, lo que es ideal para fintechs que operan en criptomonedas, gestión de activos digitales, o plataformas de pagos internacionales.

3. Cloud Computing

Las soluciones basadas en la nube, como Amazon Web Services (AWS), Google Cloud, y Microsoft Azure, proporcionan a las fintechs la flexibilidad y escalabilidad que necesitan para crecer sin la infraestructura física costosa. Al utilizar la nube, las fintechs pueden aprovechar el almacenamiento seguro de datos, análisis en tiempo real, y procesamiento de transacciones desde cualquier parte del mundo.

4. Inteligencia Artificial (IA) y Machine Learning (ML)

Las fintechs están integrando cada vez más soluciones de IA y machine learning para mejorar la personalización de los servicios financieros, optimizar la toma de decisiones y aumentar la detección de fraudes. Por ejemplo, los algoritmos de machine learning pueden analizar grandes volúmenes de datos financieros y proporcionar recomendaciones personalizadas para los usuarios, además de identificar patrones de comportamiento fraudulentos.

5. Big Data

El análisis de Big Data es fundamental en fintechs que manejan grandes cantidades de información financiera. Plataformas como Apache Hadoop o Spark permiten a las fintechs procesar y analizar grandes volúmenes de datos para obtener información valiosa sobre el comportamiento de los clientes, mejorar los productos financieros y optimizar las estrategias de marketing.

6. Tecnologías de Pago

En el sector fintech, la elección de la tecnología de pago adecuada es crucial para garantizar una experiencia de usuario fluida y segura. Las plataformas más comunes incluyen:

- Stripe y PayPal para el procesamiento de pagos en línea.

- Square para soluciones de punto de venta (POS) y pagos móviles.

- Pasarelas de pago personalizadas para integraciones más específicas y locales.

Estas tecnologías no solo optimizan el rendimiento de las fintechs, sino que también permiten ofrecer servicios de alta calidad a los usuarios mientras cumplen con las regulaciones financieras.

Criterios para la Selección de Tecnología para una Fintech

Elegir la tecnología adecuada para tu fintech no solo implica conocer las herramientas disponibles, sino también asegurarte de que estas se alineen con las necesidades específicas de tu negocio y tus clientes. A continuación, se describen algunos criterios clave para tomar decisiones informadas al seleccionar la tecnología para una fintech.

1. Compatibilidad con las Necesidades del Negocio

El primer paso para elegir la tecnología adecuada es asegurarse de que esta esté alineada con los objetivos y la naturaleza del negocio. Por ejemplo, si tu fintech se centra en ofrecer servicios de microcrédito, necesitarás tecnología que pueda manejar una gran cantidad de pequeñas transacciones y procesos automatizados, además de tener la capacidad de hacer un análisis de riesgo en tiempo real.

Algunas preguntas que debes hacerte:

- ¿Qué tipo de transacciones o servicios financieros estamos ofreciendo?

- ¿La tecnología soporta la carga esperada en términos de usuarios y datos?

- ¿Es lo suficientemente flexible para adaptarse a cambios o expansiones futuras?

2. Seguridad

En el entorno financiero, la seguridad es un tema no negociable. La tecnología que elijas debe cumplir con los más altos estándares de seguridad para proteger los datos financieros de tus clientes. Esto incluye medidas como encriptación de extremo a extremo, autenticación multifactor (MFA) y seguimiento y registro de actividades (logs). Asegúrate de que las soluciones que adoptes cumplan con las regulaciones locales e internacionales de protección de datos.

3. Escalabilidad

A medida que una fintech crece, la tecnología debe ser capaz de escalar con el negocio. Por ejemplo, si comienzas con un MVP (producto mínimo viable), tu infraestructura tecnológica debe ser lo suficientemente flexible como para evolucionar a medida que la demanda aumenta. La arquitectura en la nube es particularmente útil en este sentido, ya que permite ampliar los recursos rápidamente sin grandes costos iniciales en infraestructura física.

Preguntas que debes hacerte sobre la escalabilidad:

- ¿Cómo se comportará la tecnología cuando el número de usuarios aumente significativamente?

- ¿Es fácil escalar esta solución sin afectar la experiencia del usuario?

- ¿Qué costos adicionales implicaría la escalabilidad?

4. Facilidad de uso para el equipo técnico

Aunque algunas tecnologías pueden parecer atractivas por su rendimiento, seguridad o porque se pone de moda, es importante considerar si tu equipo técnico está familiarizado con ellas. Elegir herramientas y lenguajes de programación que tu equipo pueda manejar con eficiencia es clave para evitar retrasos y problemas operativos. La formación o contratación de nuevos talentos puede ser una opción, pero es importante considerar los costos y tiempos asociados.

5. Ecosistema y Comunidad

Seleccionar tecnologías que tengan una comunidad activa de desarrolladores y usuarios es una gran ventaja, ya que asegura que haya suficiente soporte y recursos disponibles cuando surjan problemas. Además, tecnologías con una comunidad robusta suelen evolucionar más rápidamente, lo que permite a tu fintech beneficiarse de nuevas actualizaciones, mejoras de seguridad y mejores prácticas de la industria.

Preguntas para evaluar el ecosistema:

- ¿Hay una comunidad activa y disponible para la tecnología que estamos considerando?

- ¿Cuántas empresas fintech similares están usando esta tecnología?

- ¿La plataforma tiene suficiente documentación y recursos de soporte?

6. Costo y Mantenimiento

Si bien los costos iniciales de una tecnología pueden parecer atractivos, es crucial considerar los costos de mantenimiento y actualización a largo plazo. Algunas tecnologías, aunque más baratas al principio, pueden volverse costosas de mantener a medida que la fintech crece. Es importante evaluar tanto los costos directos como los indirectos, como la necesidad de contratar personal especializado o adquirir licencias adicionales.

Preguntas sobre costos:

- ¿Cuál es el costo inicial de implementación y qué incluye?

- ¿Qué costos de mantenimiento y actualización están asociados?

- ¿Qué opciones de soporte o escalabilidad vienen incluidas en el precio?

5. Ejemplos de Arquitectura Tecnológica en Fintech

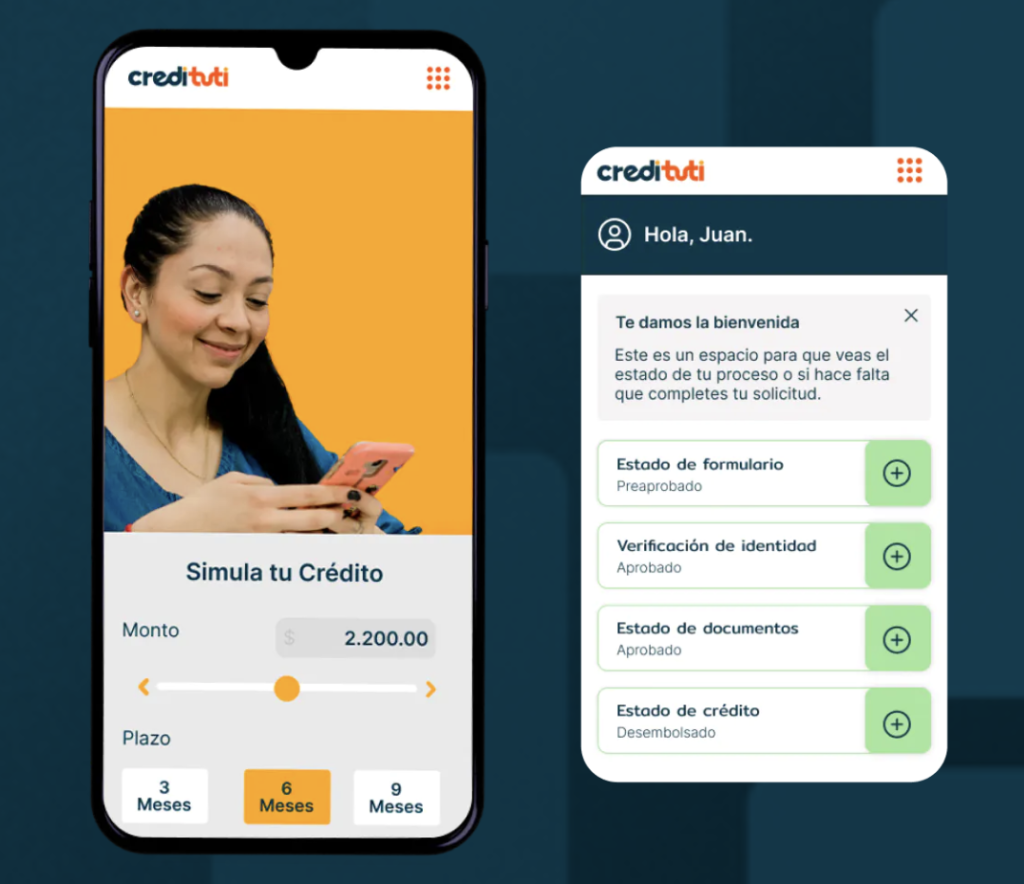

La arquitectura tecnológica es la base sobre la cual se construye una fintech, y elegir la correcta puede ser la diferencia entre el éxito y el fracaso. Aquí te presentamos un ejemplo práctico basado en el caso de Credituti, una fintech desarrollada por Dazzet, y las tecnologías empleadas para crear una plataforma eficiente y escalable.

- Caso Credituti

Credituti es una fintech diseñada por Dazzet para Tronex y Promosumma, enfocada en ofrecer microcréditos a pequeños comerciantes en Colombia. Su misión es formalizar y bancarizar a un sector desatendido, brindando una alternativa a los créditos informales.

Arquitectura Tecnológica Implementada

- Versión inicial (MVP):

- WordPress: El proyecto comenzó con una versión mínima viable utilizando WordPress para crear una página web con un formulario de contacto. Esto permitió validar el modelo de negocio con una estructura simple y generar tráfico segmentado mediante anuncios en Google Ads y redes sociales.

- Escalabilidad y Automatización (Versión 2.0): A medida que el proyecto creció, se adoptó una arquitectura tecnológica más avanzada para manejar un volumen mayor de clientes y transacciones:

- NextJs: Desarrollamos una aplicación de página única (SPA) con NextJs, lo que permitió una experiencia de usuario rápida y fluida, ideal para clientes que necesitan una plataforma intuitiva y fácil de usar.

- API NodeJs: Para gestionar la lógica de negocio y los procesos de backend, utilizamos NodeJs, que permitió integrar diversas APIs y automatizar el proceso de análisis crediticio en tiempo real. Los tiempos de aprobación de créditos pasaron de 7 días a solo 4 minutos.

- MongoDB: Se eligió MongoDB como la base de datos debido a su capacidad para manejar grandes volúmenes de datos no estructurados, ideal para almacenar la información de los solicitantes de crédito de manera eficiente.

- Middleware: Implementamos un middleware para gestionar la autenticación y los logs, garantizando la seguridad y el cumplimiento de las normativas de protección de datos locales.

- Analítica y Optimización: Además, integramos herramientas de analítica y mapas de calor para identificar puntos de fricción en la plataforma, permitiendo la optimización continua de la experiencia del usuario.

Resultados:

- Reducción del tiempo de aprobación de crédito de 7 días a 4 minutos.

- Más de 800 clientes activos en solo tres meses de operación.

- Crecimiento constante trimestre tras trimestre y una tasa de 50 nuevas cuentas abiertas por día.

6. Errores Comunes al Elegir Tecnología

Seleccionar la tecnología adecuada para una fintech es un proceso crítico, y aunque hay muchas opciones disponibles, es fácil cometer errores que pueden tener un impacto negativo en el desarrollo y éxito del negocio. Aquí algunos de los errores más comunes que debes evitar al tomar decisiones tecnológicas para tu fintech:

1. Sobredimensionar las necesidades

Aunque es tentador optar por soluciones avanzadas desde el principio, esto puede resultar en costos innecesarios y una infraestructura sobredimensionada que no se ajuste a las necesidades actuales. En lugar de eso, comienza con un producto mínimo viable (MVP) que permita validar el modelo de negocio y luego escala a medida que la demanda crece. Esto fue exactamente lo que hicimos en el caso de Credituti, comenzando con una versión en WordPress y luego evolucionando hacia una plataforma más robusta basada en NextJs y NodeJs.

2. Ignorar el cumplimiento normativo

En el sector financiero, cumplir con las normativas locales e internacionales es fundamental. Elegir tecnologías que no cumplan con los estándares de seguridad y regulación puede generar multas, problemas legales e incluso la pérdida de confianza de los clientes. Asegúrate de que las soluciones que adoptes cumplan con las normativas de protección de datos y de seguridad financiera, como PCI DSS o GDPR, dependiendo de tu mercado.

3. No prever la escalabilidad

Muchas fintechs comienzan con soluciones que, si bien son efectivas al principio, no están preparadas para soportar un crecimiento a gran escala. Esto puede resultar en tiempos de respuesta lentos, caídas del sistema y problemas de rendimiento cuando la cantidad de usuarios o transacciones aumenta. Al diseñar tu arquitectura tecnológica, es esencial prever el crecimiento a largo plazo y asegurarse de que la infraestructura sea escalable, tal como lo hicimos con Credituti al pasar de un MVP a una solución escalable con tecnologías de backend avanzadas.

4. No considerar la experiencia del equipo

Elegir tecnologías que tu equipo no conoce o que requieren una curva de aprendizaje demasiado pronunciada puede ralentizar el desarrollo del producto y aumentar los costos operativos. Es importante seleccionar herramientas y plataformas que tu equipo técnico ya domine o que puedan aprender fácilmente sin afectar los tiempos de entrega. Si es necesario introducir nuevas tecnologías, evalúa si vale la pena capacitar al equipo o si es más conveniente contratar personal con las habilidades necesarias.

5. Subestimar los costos de mantenimiento

Al seleccionar la tecnología, muchas fintechs se centran en el costo inicial y olvidan considerar los costos de mantenimiento a largo plazo. Estos incluyen actualizaciones, licencias, soporte técnico y escalabilidad. Es importante tener una visión completa del costo total de propiedad (TCO) para evitar que los costos se disparen conforme el negocio crece.

6. No probar la tecnología con usuarios reales

Muchas fintechs implementan nuevas tecnologías sin realizar suficientes pruebas con usuarios reales. Esto puede resultar en plataformas difíciles de usar, con fricciones en el proceso de conversión o fallos inesperados. Es esencial realizar pruebas A/B, grabaciones de sesiones y estudios de experiencia de usuario para identificar y corregir los problemas antes del lanzamiento oficial, como lo hicimos en Credituti utilizando herramientas de grabación de sesiones y mapas de calor para optimizar la plataforma.

En conclusión…

Elegir la tecnología adecuada para tu fintech es un proceso complejo que requiere una planificación cuidadosa y una comprensión profunda de las necesidades del negocio. Evitar estos errores comunes te permitirá construir una plataforma eficiente, segura y escalable que pueda crecer junto con tu fintech. A medida que avances en la toma de decisiones tecnológicas, asegúrate de considerar la compatibilidad con tus objetivos de negocio, la escalabilidad y la facilidad de uso para tu equipo, sin olvidar las necesidades del usuario final y el cumplimiento normativo.

Juan Esteban Yepes